目次

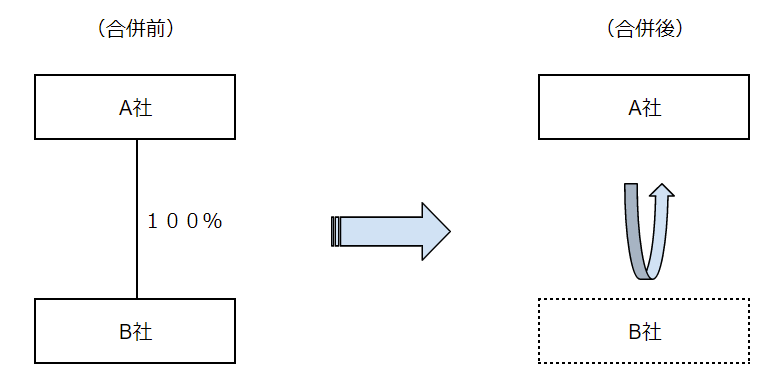

事例

A社は2年前の2020年4月1日に100%子会社Bを設立した。その後、2022年3月31日にA社を合併法人、B社を被合併法人とする合併を行った。

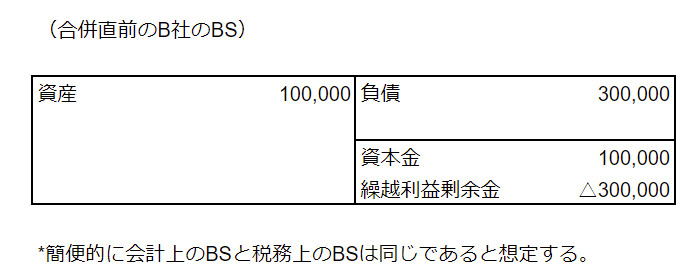

前提

前提は以下のとおりとする。

会計上の合併仕訳(A社の受入仕訳)

会計上のA社における合併仕訳は以下との通りとなります。

資産 100,000 / 負債 300,000

抱合株式消滅損 300,000 / B社株式 100,000

税務上の合併仕訳(A社の受入仕訳)

税務上のA社における合併仕訳は以下の通りとなります。

資産 100,000 / 負債 300,000

繰越損益金 300,000 / 資本金等の額 100,000

資本金等の額 100,000 / B社株式 100,000

税務上の取扱い

1. 適格合併に該当するか?

100%の親子間の合併は適格合併に該当します(法2 12の8イ)。

2. 資産負債の取得は?

適格合併に該当する場合には簿価引継ぎとなります(法62の2①)。

3. 資本金等の額の増加額は?

被合併法人の資本金等の額(100,000)から抱合株式の帳簿価額(100,000)を減算した金額となります(法令8①五)。つまり、この場合には0円となります。

4. 利益積立金額の増加額は?

被合併法人から移転を受けた資産の帳簿価額(100,000)から被合併法人から移転を受けた負債の帳簿価額(300,000)と抱合株式の帳簿価額(100,000)の合計額を減算した金額となります(法令9①二)。つまり、この場合には△300,000円となります。

5. 欠損金額の引継ぎは?

100%親子間の適格合併の場合には、原則として欠損金を引き継ぐことができますが(法57②)、みなし共同事業要件を満たさない場合において、①合併法人の適格合併の日の属する事業年度開始の日の5年前の日、②被合併法人の設立の日、③合併法人の設立の日、のうち、最も遅い日から継続して支払関係がない場合には、欠損金の引継ぎに制限が課されることとなります(法57③)。

今回の場合は、上記のうち、最も遅い日である被合併法人B社の設立の日(2020年4月1日)から、継続して合併法人であるA社がB社を支配していることから、B社の欠損金(300,000)はA社に引き継ぐことが可能となります。

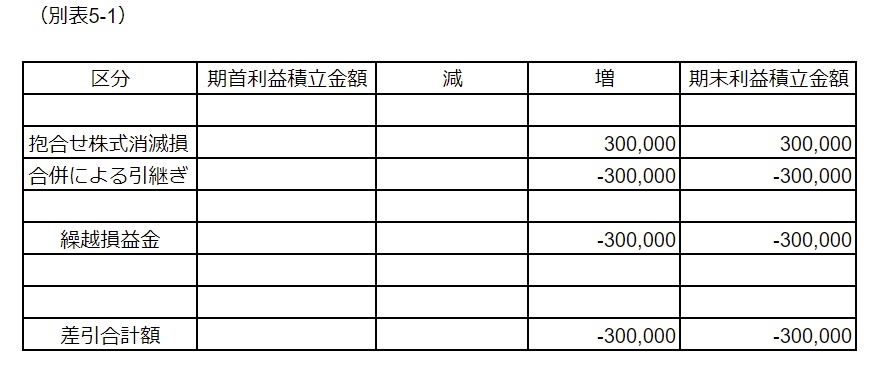

別表上の処理

最後に別表上の処理を確認しましょう。

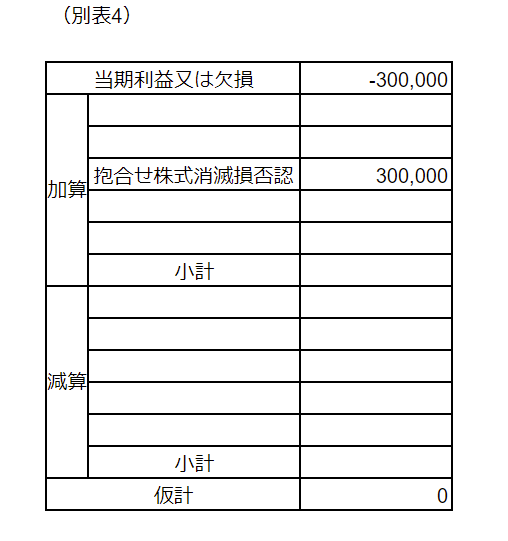

別表4は下記のようになります。

続いて別表5-1です。期末利益積立金額が△300,000円であることを確認しましょう。