昨年の12月に税制改正大綱がまとめられました。改正法案についてはまだ可決されておりませんが、通常であれば3月に可決成立し、4月より施行されることとなります。今回は賃上げ促進税制の改正点について簡単にまとめております。

目次

背景

賃上上昇が物価高に追い付いていない国民の負担を緩和し、物価上昇を十分に超える持続的な賃上げが行われる経済の実現を目指す観点から、所得税・個人住民税の定額減税が実施されるほか、賃上げ促進税制の強化等が行われることが予定されております。

主な変更点

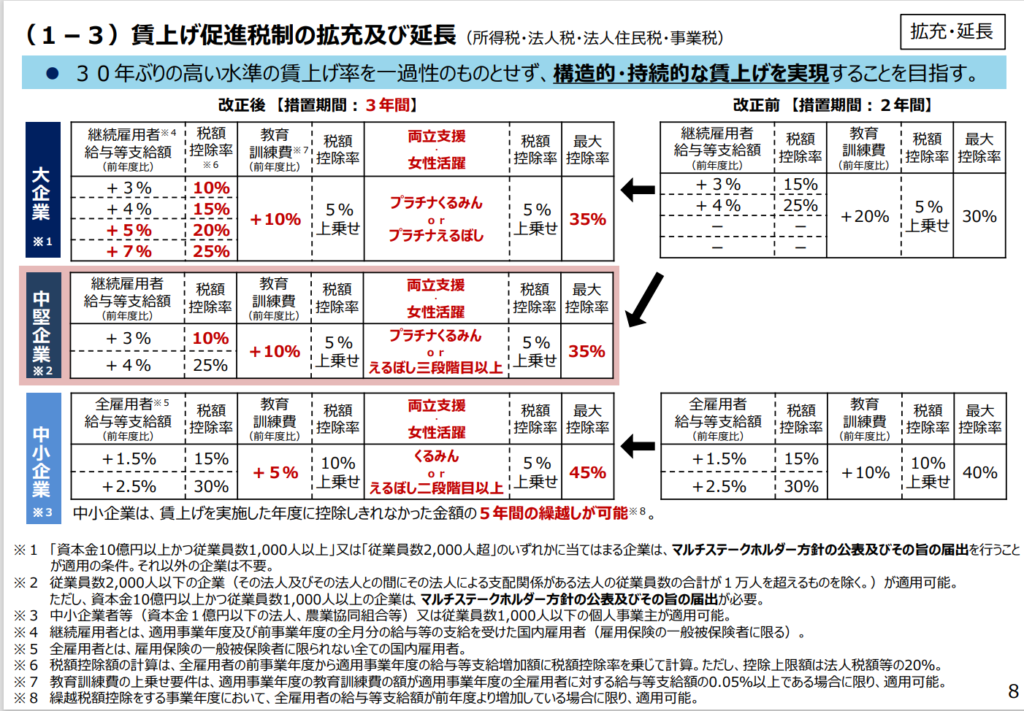

●新たな区分として「中堅企業」を定義

改正前の区分としては、「中小企業」と「大企業」で区分されておりましたが、今後は新たな区分として「中堅企業」の定義が設けられました。従来の大企業が「大企業」と「中堅企業」に分けられる形となり、その区分けとしては、基本的に従業員が2,000人超かどうかでそれぞれ分類されることとなります。

●基本控除率の改正

改正前の控除率と改正後の控除率はそれぞれ以下となります。

(改正前)

・大企業(最大控除率30%)

・中小企業(最大控除率40%)

(改正後)

・大企業(上乗せ措置がある場合の最大控除率は35%)

賃上率3%の増加→10%の控除(現行は15%)

賃上率4%の増加→15%の控除(現行は25%)

賃上率5%の増加→20%の控除(新設された区分)

賃上率7%の増加→25%の控除(新設された区分)

・中堅企業(上乗せ措置がある場合の最大控除率は35%)

賃上率3%の増加→10%の控除(現行は15%)

賃上率4%の増加→25%の控除(現行は25%)

・中小企業(上乗せ措置がある場合の最大控除率は45%)

雇用者給与等支給額の1.5%の増加→15%の控除(現行は15%)

雇用者給与等支給額の2.5%の増加→30%の控除(現行は30%)

なお、中小企業の場合には控除税額の5年間の繰越控除が可能となります。赤字が多いとされる中小企業の場合には賃上げのメリットをなかなか享受することができないケースも多かったかと思いますが(赤字なので税額が発生しないため、税額控除のメリットがない)、繰越控除制度が設けられたことにより中小企業の賃上げが少しでも促進されることを期待しての措置と考えられます。

●教育訓練費が増加した場合の上乗せ措置の要件の緩和

(改正前)

・大企業

教育訓練費の増加率が20%以上の場合には、控除率の5%の上乗せ

・中小企業

教育訓練費の増加率が10%以上の場合には、控除率の10%の上乗せ

(改正後)

・大企業および中堅企業

教育訓練費の増加率が10%以上の場合には、控除率の5%の上乗せ

・中小企業

教育訓練費の増加率が5%以上の場合には、控除率の10%の上乗せ

なお、教育訓練費については要件が緩和されておりますが、総額要件があらたに定められました。給与総額の0.05%以上の要件が追加されております。

●新たな上乗せ措置 えるぼし認定およびくるみん認定

あらたな上乗せ措置として、えるぼし認定とくるみん認定が新設されております。要件を満たした場合には5%の税額控除率の上乗せがあります。えるぼし認定とくるみん認定の取得方法や概要については、厚生労働省のHPより確認することができます。

下記経産省の資料が図にしてまとめられてわかりやすくなっております。

参考資料等

(経産省:賃上げ促進)

r6_chinagesokushinzeisei_pamphlet.pdf (meti.go.jp)

(厚生労働省:えるぼし認定、くるみん認定)

PowerPoint プレゼンテーション (mhlw.go.jp)