事業承継を考えるうえで検討しなければならない論点の一つとして、取引相場のない株式の評価があります。中小企業の株式は基本的には取引相場がありませんので、同株式を譲渡や贈与する場合には、税法上の正しい時価を把握しなければ多額の課税が生じる可能性があるため留意する必要があります。

中小企業のオーナーが自社株を移転する方法としては、上述の通り、譲渡や贈与がありますが、株式の移転を受ける者が個人なのか法人なのかによって税法上の時価の取扱いが異なってきますので、それぞれの場面に応じて概要を簡単に整理します。

目次

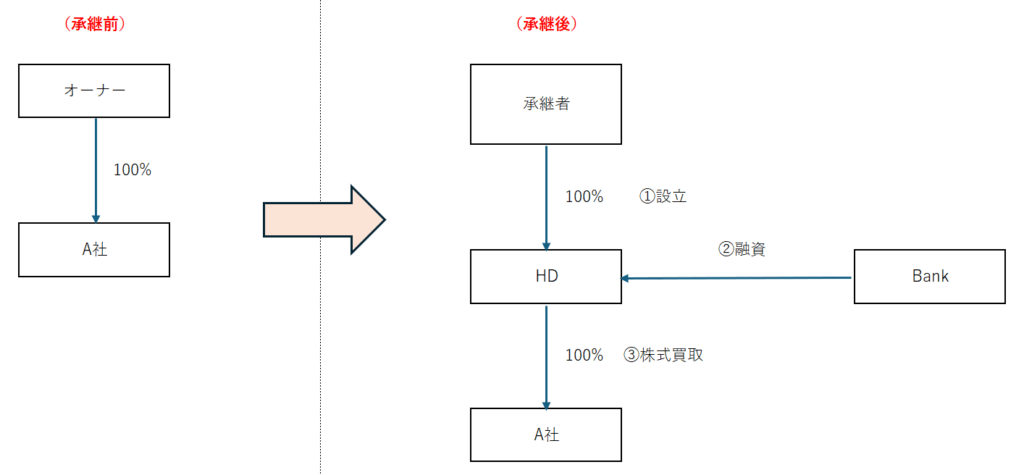

個人(オーナー)が法人(ホールディングス)に株式を譲渡する場合

●前提

a)対象会社は、財産評価基本通達上の「大会社」とする。

b)対象会社は、オーナー1人に100%所有されているものとする。

●株式移転の概要

事業承継対策として、事業承継の対象会社(以下、対象会社)を子会社化する方式が取られることがあります。イメージ図としては下記のようになります。

HD(ホールディングス化)のメリットとしては、株価の上昇のメリットを抑えることができること、対象会社(A社)からHDへの配当は無税、グループ通算制度の導入による節税効果などのメリットあるとされます。また、ホールディングス化は融資を前提としている場合が多いため、優良企業であれば銀行側にもメリットがあったりします。

●個人が法人に譲渡する場合の税務上の留意点

個人が法人に対して、無償又は著しく低い価額で資産を譲渡した場合には、みなし譲渡課税(いわゆるキャピタルゲイン課税)が行われます。したがって、税務上の時価で譲渡しなければ、思わぬ課税を受けてしまうのです。

(※キャピタルゲイン課税の概要については別記事でまとめております)

●個人が法人に株式を移転する場合の税務上の時価は?

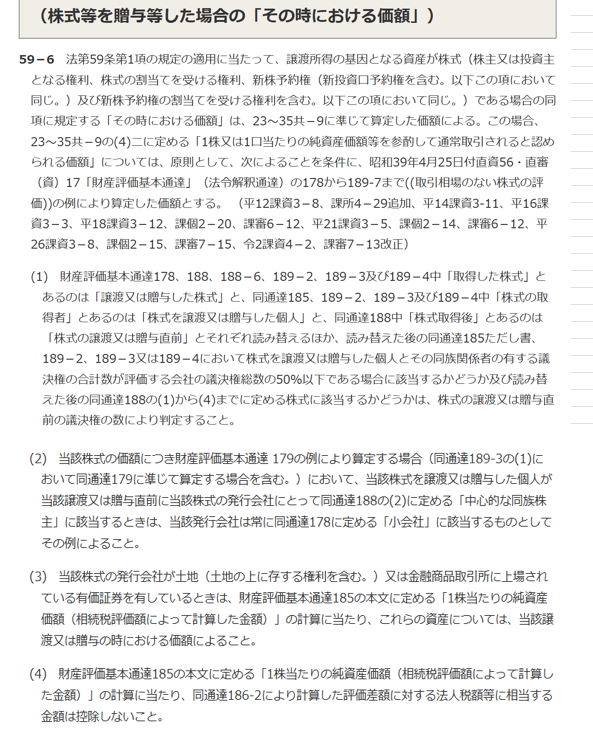

それでは、個人が法人に株式を移転する場合の税務上の時価はいくらになるのか?ということですが、その答えは”所得税法基本通達59-6″に記載されております。

なかなか読むのが面倒くさくなる通達ですが、要約すると以下の通りとなります。

a)上記の所得税基本通達59-6の(1)~(4)の要件を満たしている場合には、財産評価基本通達178から189-7の例によって算定した価額によっているときは、課税上弊害がない限り認められる。

b)対象会社は大会社に該当するため(財基通178)、原則として類似業種比準価額(又は純資産価額)で評価することとなるが、売主(オーナー)が財基通188(2)の中心的な同族株主に該当するときは、当該発行会社は常に同通達178に定める「小会社」に該当するものとしてその例によることとされている(所基通59-6(2))。

c)売主のオーナーは、明らかに中心的な同族株主に該当するため(上記前提より)、対象会社の株式は「小会社」で評価することとなる。

d)「小会社」であるため、斟酌率は0.5を使用することが従来の実務であったが、令和2年8月28日における同通達改正に伴うパブリックコメントで、本来の斟酌割合(大会社は0.7)を使用するという国税庁の見解が示された。

(令和2年8月28日における同通達改正に伴う国税庁の見解)

e)上記を踏まえての結論としては、今回の対象会社(大会社)の税務上の時価(売主であるオーナーにとっての時価)は、類似業種比準価額×0.7+純資産価額×0.3で計算した金額になると考えられる。

個人(オーナー)が個人(後継者)に株式を贈与又は譲渡をする

●株式移転の概要

個人から個人に株式を移転する方法としては、法人の時と同様に贈与又は譲渡が考えられるわけですが、後継者がご子息の場合には贈与するケース(事業承継税制や相続時精算課税の活用など)が多いかと思います。

●個人が個人に譲渡する場合の税務上の留意点

事業承継税制や相続時精算課税の活用については一旦おいておくとして、個人間の譲渡等については、贈与税(みなし贈与税)に留意する必要があります。なお、個人間の譲渡については、前述のみなし譲渡課税(キャピタルゲイン課税)の論点は生じません。よって、個人間の譲渡においては、贈与税(みなし贈与税)の観点から、財産評価基本通達の評価額を税務上の時価と考えることが必要となります。

●個人が個人に株式を移転する場合の税務上の時価は?

それでは、個人が個人に株式を移転する場合の税務上の時価はいくらになるのか?ということですが、その答えは”財産評価基本通達の178,179″に記載されております。

(財産評価基本通達178)

まずは財基通178に基づいて、対象会社の規模分類を、”大会社”、”中会社”、”小会社”、”特定の評価会社”に区分します。

(財産評価基本通達179)

次に財基通179に基づいて、会社規模の分類に応じて株式を評価することとなります。

ざっくりまとめると以下のようになり、結論としては、この金額が個人間の株式の移転をする場合の税務上の時価ということになります。

大会社:類似業種比準価額又は純資産価額

中会社:類似業種比準価額×L+純資産価額×(1-L)又は純資産価額

小会社:類似業種比準価額×0.5+純資産価額×0.5又は純資産価額

特定の評価会社(例:比準要素1の会社):類似業種比準価額×0.25+純資産価額×0.75又は純資産価額

(※)中会社は、さらに3つに分類され、その分類に応じてLの割合が異なります。

中の大:Lの割合は0.90

中の中:Lの割合は0.75

中の小:Lの割合は0.60

おわりに

事業承継においては、取引相場のない株式の時価の論点は外せませんので、しっかりと内容を理解する必要があります。