10月12日の日本経済新聞の記事で「外形標準課税、資本剰余金の追加検討、総務省会議」という記事がありました。現行の外形標準課税は、資本金が1億円超の会社を外形標準課税の対象となっておりますので、減資で資本金を1億円以下にすることにより、外形標準課税の対象から外れることは意外と容易にできたりするわけです。そこで、国としては資本金だけで判定するのではなく、「資本金+資本剰余金」又は「税法上の資本金等」のいずれかを採用する方針を考えているようです。これらの基準が果たして、実態に沿った課税(大きい会社には大きい税負担を)になるかどうかは疑問に残るところではありますね。

外形課税基準、資本剰余金の追加検討 総務省会議 – 日本経済新聞 (nikkei.com)

(資本金で判定することの無意味さ)

日本の税法は本当に「資本金」が大好きなんですね。日本の税制は資本金を基準として課税制度の取扱いに差を設けていたりしているのが結構あります。特に資本金1億円を基準としている場合が多いです。例えば、資本金が1億円以下の場合には、税法上は中小企業扱いとなりますので、中小企業に認められている課税上の特典を受けることができたりします。

たまに日本の大企業が資本金を1億円以下にしようとしたら、世間からバッシングを受けているのを一度見たり聞いたりしたことはないでしょうか?大企業なのに中小企業の特典を受けるのはけしからんと。あれは本当に変な話で、税メリットを受けるための行動が何故批判されなきゃいけないのでしょうか?別に脱税をしているわけではありません。僕からすると、家計費を少しでも抑えようとして、ふるさと納税を利用したら周りから非難されたと同じくらい意味のない理不尽な言いがかりのように思えます。そもそも資本金で判定する日本の価値観を改めるべきかと思います。ちなみに外資系企業は資本金が1円の会社って普通にありますし、資本金が1億円以下で数千億円の売上のある会社も普通に存在します。

(外形標準課税を受けた方が逆に税負担が下がることもある)

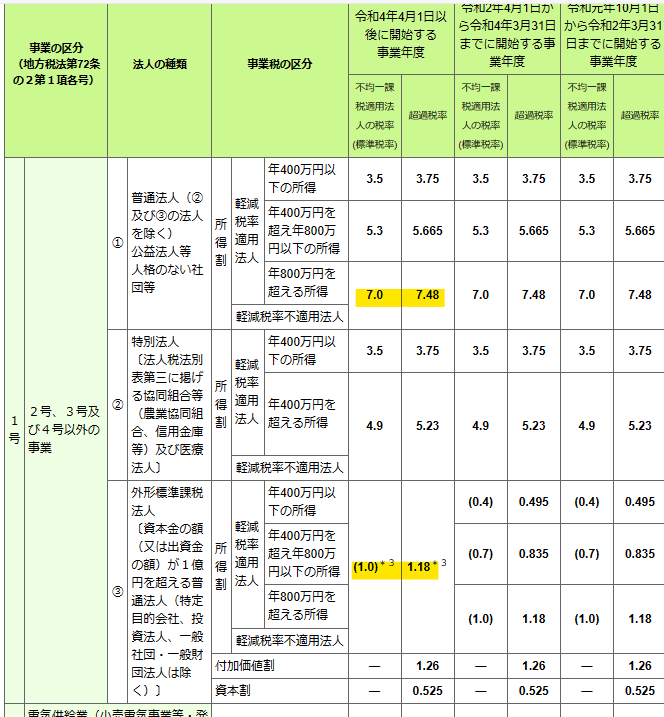

外形標準課税の適用を受ける場合には、事業税の計算において「付加価値割」と「資本割」という新たな負担が増える一方で、事業税率の所得割の税率は逆に下がります(税負担が減る方向)。下記は東京都のホームページから引用しておりますが、外形標準課税の適用のない法人の事業税の所得割の最大税率は「7.48%」ですが、外形標準課税の適用のある法人の事業税の所得割の最大税率は「1.18%」です。つまり、所得割の税率が下がることによる税コストのメリットが、付加価値割と資本割の税コストのデメリットを上回れば、外形標準課税の適用をあえて受けたほうが良いという判断になったりします(実際に企業はその検討をしています)。

(「資本金+資本剰余金」又は「税法上の資本金等」の額で判定することになった場合には?)

資本剰余金をため込んでいる会社や従業員がたくさんいる会社などについては税負担が増える可能性がありますので注意が必要かと思います。今後の改正の動きが気になるところです。