今年1年も残りわずかとなりました。前回のbusyが終わらない中でbusyシーズンに突入している感じですね💦この1年ずっと忙しかったような…。

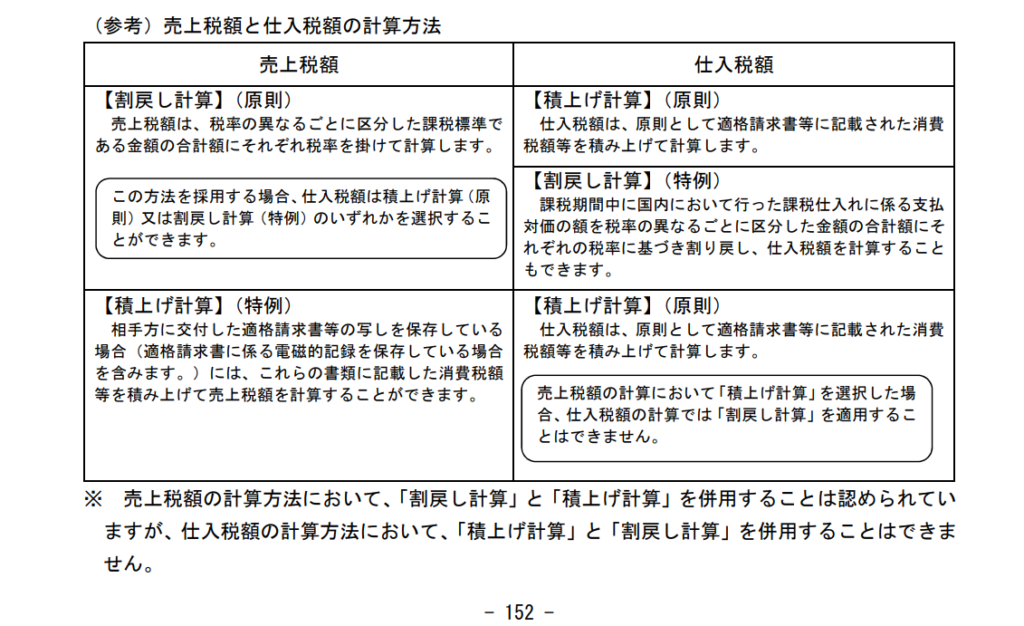

さて、今年の10月からインボイス制度が始まりました。インボイス制度導入後の消費税の申告書をまだ作成している方も少ないと思いますが、消費税の申告方針についてちゃんと整理することが大事になりますね。売上側と仕入側の申告方針をおさらいしましょう。

目次

売上側 ~割戻し計算 or 積上げ計算~

(割戻し計算:原則)

割戻し計算とは、税率ごとに区分した課税期間中の課税資産の譲渡等の税込価額の合計額に、108分の100又は110分の100を掛けて税率ごとの課税標準額を算出し、それぞれの税率(6.24%又は7.8%)を掛けて売上税額を算出する方法いいます。なお、割戻し計算の場合には、帳簿の仮受消費税の金額と適格請求書の消費税額を一致させる必要はないため、実務的には容易な方法と考えられます。

●計算例

1,000,000(税込み売上高)× 100/110 = 909,090→909,000(千円未満切り捨て)

909,000×7.8%=70,902

(積上計算:例外)

積上げ計算とは、適格請求書に記載された消費税額を積上げた金額を売上に係る消費税額とする計算方法を言います。積上げ計算の場合には、帳簿に記載された仮受消費税の額は適格請求書の消費税額に一致させる必要がありますので、実務的にはハードルが高くなります。積上げ計算は、スーパー等の小売業に有利に働きますので、スーパー等の小売業で積上げ計算を選択している会社は注意が必要です。売上側で積上げ計算を選択している場合には、仕入側も積上げ計算にする必要がありますので、その点も留意が必要となります。

●計算例

90×1,000(適格請求書に記載されている消費税が90円、適格請求書の枚数1,000枚)=90,000

90,000×78/100=70,200

なお、売上サイドについては、割戻し計算と積上げ計算の併用が認められておりますが、部分的にでも積上げ計算を選択している場合には、仕入側も積上げ計算(請求書積上げ計算 or 帳簿積上げ計算)を選択する必要があることに留意が必要です。

仕入側 ~割戻計算 or 請求書積上げ計算 or 帳簿積上げ計算~

(積上げ計算:原則)

仕入れ側の原則は積上げ計算となります。積上げ計算の考え方及び計算例は売上サイドと同じとなりますので詳細は割愛します。積上げ計算には2種類あり、請求書積上げ計算と帳簿積上げ計算があります。請求書積上げ計算とは、適格請求書に記載された消費税額を積み上げる必要がありますので、実務的にはあまり採用されないものと考えられます(請求書の金額を会計帳簿に入力した際に、端数処理の関係で帳簿上の仮払消費税と請求書の消費税の金額にずれが生じる可能性がある)。積上げ計算のもう一つの方法として、帳簿積上げ計算があります。帳簿積上げ計算とは、課税仕入れの都度、支払対価の額から仮払消費税等を帳簿に計上し、その税額を税率毎に合計して計算する方法で、この場合には、帳簿に計上された仮払消費税と適格請求書の消費税は必ずしも一致させてなくてもよいこととなっております。したがって、実務上はこちらを選択する会社が多くなるものと考えられます。

なお売上側とは異なり、仕入側では、積上げ計算と割戻し計算の併用は認められておりません。

(割戻し計算:例外)

売上側と同じ考え方となりますが、割戻し計算とは、課税期間中に国内に行った課税仕入れに係る支払対価の額を税率の異なるごとに区分した金額の合計額にそれぞれの税率に基づき割戻し、仕入税額を計算方法です。計算例は、売上側と同じ考え方となりますので省略します。

(国税庁より)

おわりに

外資系企業は12月決算の会社が多く、また、外資系企業の帳簿は日本の帳簿と比べてアバウトなところもありますので、消費税の申告の計算方法については、事前にクライアントと相談し、方針を決めることが重要になってきますので注意が必要です。