こんにちは。ついに今年税理士として独立することを決意しました。希望と不安が入り混じってとてもソワソワしております。

税理士として独立する場合には、基本的にはサラリーマンから個人事業主になるわけなのですが、税理士の性分として税金の節税のことを毎日毎日考えてしまいます…笑。

ということで記事のタイトルにある「同一生計親族に支払う対価の必要経費の不算入」(所得税法56条)についておさらいしたいと思います。

この制度は学生時代にもよく勉強した内容なのですが、所得税の制度を理解するうえではとても良い内容なのかなと思います。このあたりのお話は私の大好きな三木先生の著書の「よくわかる税法入門」にわかりやすく記載されているのでぜひ手に取って読んでいただければと思います(今回の記事もこちらの書籍を参考にしております)。

目次

日本の所得税法の課税単位は?

まずは日本の所得税の課税単位を考えてみましょう。課税単位としては、大きく「個人単位課税」、「夫婦単位課税」、「家族単位課税」に分けることができます。

日本はどれを採用しているかというと、ズバリ「個人単位課税」を採用しています。個人単位で年末調整や確定申告をしているわけですから、社会人からしたら当たり前だと思うかもしれませんが、戦前は戸主を中心とした世帯単位合算課税が採用されていました。それが戦後シャウプ勧告によって、「個人単位課税」に変更されることとなりました。

所得を分散させることによるタックスメリット

現行の所得税法は個人単位課税を基礎としているため、所得を分散することによって節税又は租税回避ができてしまうのです。”節税又は租税回避”としているのは、この「節税」と「租税回避」の区分が非常に曖昧なのです。この”曖昧”さをサポートできるが税理士の醍醐味かもしれないですね。ちなみに「租税回避」は「脱税」ではありませんので決して悪いこと(犯罪)ではないのですが、税務当局との軋轢を生じさせます。

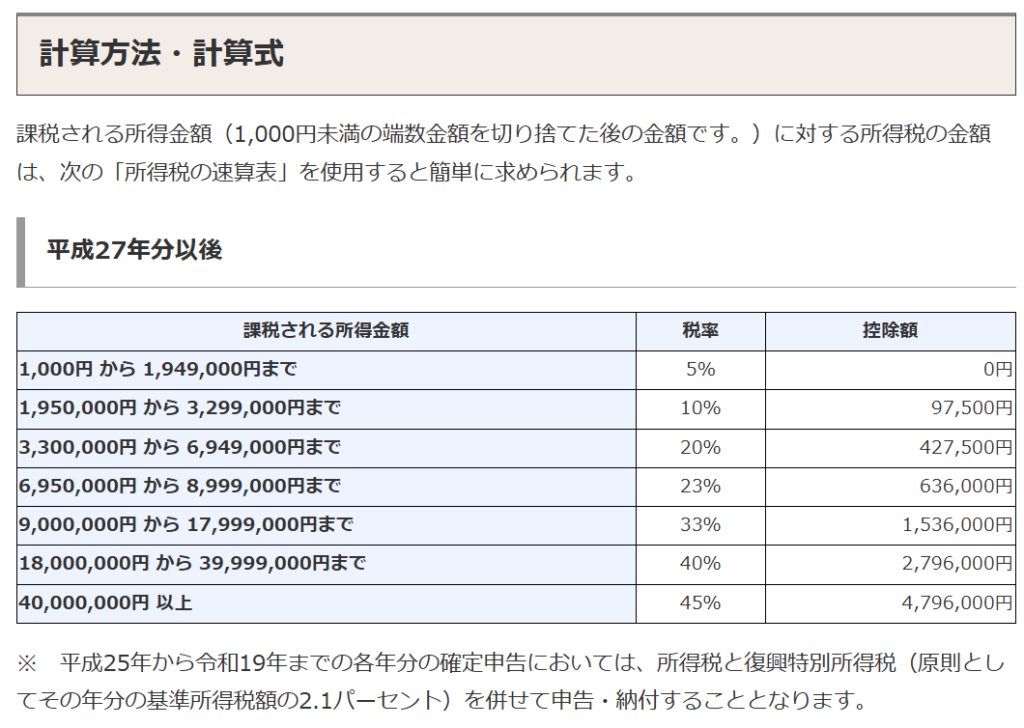

所得税は超過累進税率となっておりますので、”所得を分散させること”で税金を少なくすることができるため、個人事業主はこの考え方を常日頃から意識することが重要です。決して悪いことではないです。

実際に数字で見てみましょう。税額は単純化のため、国税庁の速算表で計算しています。

①夫の所得1,000万円、妻の所得0円

税額:1,764,000円

②夫の所得500万円、妻の所得500万円

税額:1,145,000円

③①-②

619,000円

所得を妻に分散することができるのであれば(例:妻を雇用し給与を払う)、所得を分散させることによって、世帯単位でのトータルでの税金を減らすことができます。上述の例では、619,000円の所得税の税金を減らすことができるわけです。

所得税法56条(同一生計親族に支払う対価の必要経費の不算入)の制度趣旨

しかし、税務当局もその点は当然わかっていますので、所得を分散させることによる租税回避を規制することとなります。それが所得税法56条の規定です。この規定は、簡単に言うと、”一緒に生計を立てている親族間ではビジネス上の取引はなかったものとみなす”規定です。前述の例の場合、夫が妻に支払う給与は、”夫の経費にもならず、妻の所得にもならない(=結果として家族単位で税金を計算している)”こととなります。

つまり、所得税法は個人単位課税を原則としているものの、同一に生計を営んでいる家族間では、例外的に家族単位で課税を行っていると考えることができることとなります。

例外の例外は原則?所得税法57条(事業に専従する親族がある場合の必要経費の特例)の規定

所得税法の原則は”個人単位課税”であり、その例外として所得税法56条の規定(”家族単位での課税”)があるのですが、家族内での労働の対価を認めないのはいかがなものか、との批判もあったことなどにより、所得税法56条の例外として所得税法57条の規定(事業に専従する親族がある場合の必要経費の特例)が設けられることとなりました。

例外の例外のため、結局は原則の個人単位課税に戻るわけです。すなわち、一定の要件を満たし、事前に届出書(青色事業専従者給与に関する届出書)を提出している場合には、同一生計親族に支払う対価について必要経費として認められるわけなのです。

A1-11 青色事業専従者給与に関する届出手続|国税庁 (nta.go.jp)

税理士の私はどのように活用するのか?

まず独立間もない頃は私の収入が不安定となりますので、妻はそのまま今の仕事を続けていただくつもりです。私の税理士としてのビジネスが上手くいくのであれば、妻を私の税理士事務所の従業員として雇用し、所得を分散させ節税を行うことを考えております。なお、注意事項としては、”実際に雇用して正当な対価を支払う”ことがとても重要です。実際は働いてもいないのに、働いたとみせかけて経費として処理している場合には、それは”脱税”になりますので絶対にそのようなことはしないように注意しましょう。

おさらい~ポイントを整理~

ポイント①

所得を分散ささせることは節税になる。常日頃からその意識を持ちましょう。

ポイント②

同一生計親族に支払う対価については、原則は必要経費にならないが、一定の要件を満たし、事前に届出書を提出している場合には必要経費として認められる。

ポイント③

必要経費となるのは、”実際に雇用して正当な対価を支払う”ことが重要であり、みせかけの経費は脱税になるため注意。