こんにちは。2022年はふるさと納税の寄付先が5自治体を超えましたので、先日スマホで確定申告を行いました。スマホとマイナンバーカードでe-taxが簡単に行うことができますので、皆さんも是非スマホで確定申告を行ってみてください!私がスマホで確定申告をおススメする理由について下記に記載してみました。

※なお、今回の記事はふるさと納税を行っているサラリーマンの視点で書いておりますので、その点ご了承ください。

目次

ふるさと納税の基本的な仕組み

ふるさと納税の基本的な仕組みについては、もう皆さんご存じのことかと思いますが、簡単におさらいをしますと、好きな自治体に寄付を行い、寄付した金額から自己負担額の2,000円を差し引いた金額を個人の所得税又は住民税から控除する仕組みとなっております。

寄付をした際に、寄付した自治体から返礼品(特産品等)を頂くことができますので、自己負担額2,000円でどれだけの返礼品を獲得できるかがポイントとなってきます。

なお、ふるさと納税については、あくまで税金の前払いとなりますので、”節税”ではなく、あくまで”節約”ということになります。

ふるさと納税で年間5万円程度の節約ができるのであれば、20年間で100万円に相当しますので結構な金額となりますね。コツコツとやっていきたいですね。

ふるさと納税の申告方法

ふるさと納税の申告方法は以下の2つとなります。

①確定申告で申告する

ふるさと納税した金額を確定申告で申告します。確定申告で申告した場合には、ふるさと納税をした金額から2,000円を控除した金額について、一部は所得税で還付され、残りは住民税から控除される仕組みとなっています。

②ワンストップ特例制度を利用して申告する

ふるさと納税の寄付先が5自治体以内であれば、一定の申請書を寄付先の自治体に送付することにより、確定申告の手続き省略することができます。この場合には、ふるさと納税をした金額から2,000円を控除した金額について、全額住民税から控除される仕組みとなっております。

ワンストップ特例制度にもはやメリットはない?

ワンストップ特例制度のメリットは、ズバリ確定申告を行う必要がないということでした。上述した通り、一定の申請書を事前に寄付先に自治体に送付することにより、面倒な確定申告を行わなくて良いとされ、毎月の給与から天引きされる住民税の額を減らす仕組みとしたのでした。

この制度が導入された当初は、個人的にも良い制度なのかなと思っていました。サラリーマンの立場からすると、その当時は確定申告ってやっぱり面倒な作業だったからです。それは電子申告を行った場合においても、一定の書類については別途郵送をする作業などが必要だったからです。

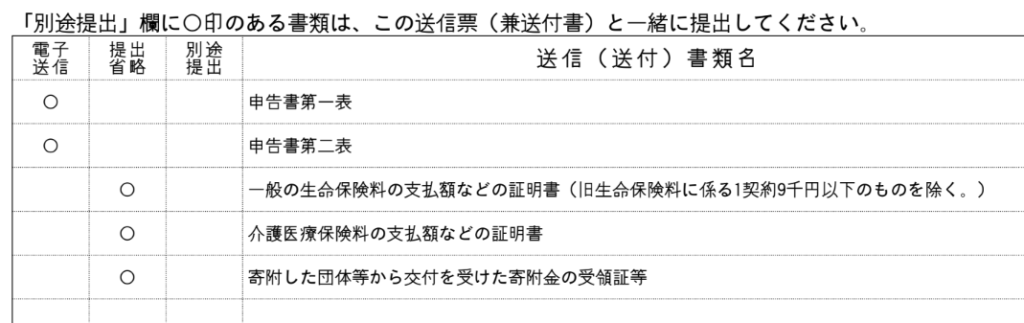

しかし、最近は確定申告の手続きもだいぶ簡略化され、スマホ(マイナンバー方式)で電子申告を行った場合でも、第三者作成書類のうち、一定のものについては提出を省略することができるようになっており、ふるさと納税をした際に各自治体から交付される寄付金の受領書等についても提出を省略することができるようになっています(また、源泉徴収票の添付も不要です)。したがって、スマホに源泉徴収票の情報とふるさと納税の情報を入力(連携)するだけで確定申告の手続きを完了することができます。私の場合、今回は30分程度で確定申告が完了しました。

(添付が省略できる第三者作成書類)

https://www.e-tax.nta.go.jp/toiawase/qa/kakutei/tempu01.htm

(確定申告書送信票の画面)

提出省略可能なものについては、自動で「提出省略」に設定される。

一方で、ワンストップ特例制度は、寄付をする度に、ワンストップ特例申請書に必要事項を記入し、また、マイナンバーカードの表裏ををコピーして添付しなければならず、さらに、各自治体に郵送しなければなりません。寄付先が増えれば増えるほど相当な手間がかかる事が容易に想像がつきますね。人に与えられている時間には限りがあります。時間を効率的に使う意味でも確定申告での申告もご検討ください!

確定申告の注意点

とは言ってもやはり確定申告をするのは不安がある方もいらっしゃるかもしれません。間違って申告をして、よく分からないまま多く税金を払ったり(その逆も然り)しているのではないかと不安に思うかもしれません。その点、下記にいくつかの確定申告をする際の注意点等を記載しましたので、ご参考にしていただければと思います。

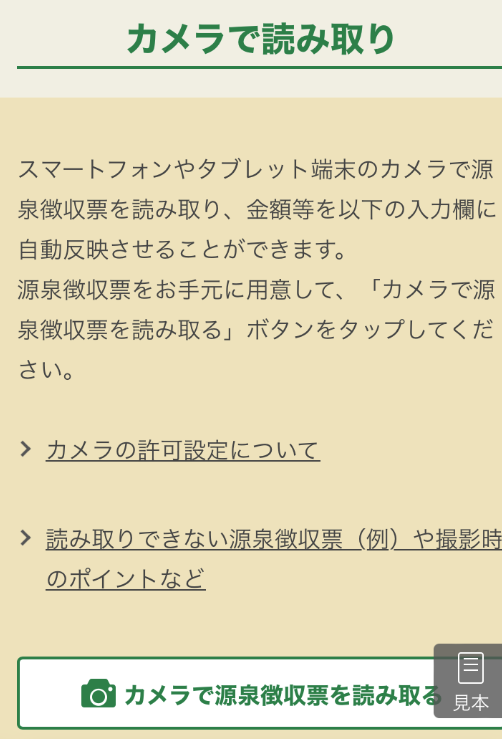

①源泉徴収票はカメラで読み取りましょう

よくあるミスとしては、源泉徴収票に記載されている金額を間違って入力することです。そのミスを避けるために、源泉徴収票はカメラで読み取ることをおススメします。カメラで読み取る機能備もわっておりますので、ぜひご活用ください。

②マイナポータル連携を利用する

ふるさと納税の金額の入力漏れを防ぐためにもマイナポータル連携を積極的に活用しましょう。マイナポータル連携を行わない場合には、手動で入力することとなりますが、その場合には入力漏れが生じる可能性もあります。せっかくふるさと納税を行っていたのに入力漏れが生じた場合には本末転倒となってしまいます。そうならないためにもマイナポータル連携のご活用をご検討ください。ご参考までに、楽天ふるさと納税のマイナポータル連携の方法が記載されたサイトを下記に載せました。

(楽天ふるさと納税:マイナポータル連携について)

https://event.rakuten.co.jp/furusato/guide/myna/

③確定申告書を確認する

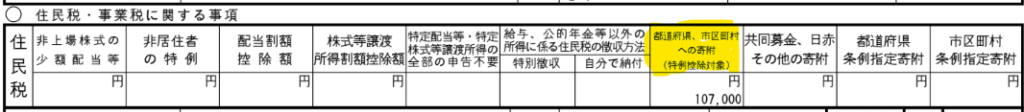

確定申告書の第二表の「住民税・事業税に関する事項」において、「都道府県、市区町村への寄付(特例控除対象)」の箇所の欄に、ふるさと納税をした金額が記載されているかどうかを必ず確認しましょう。

また、年末調整を行った後に、ふるさと納税の申告を行いますので(税額が減る)、所得税は必ず還付となります。申告書第一表を見て、必ず還付になっているかどうかを確かめてください。納付になっている場合には、入力値に誤りがあることになります。

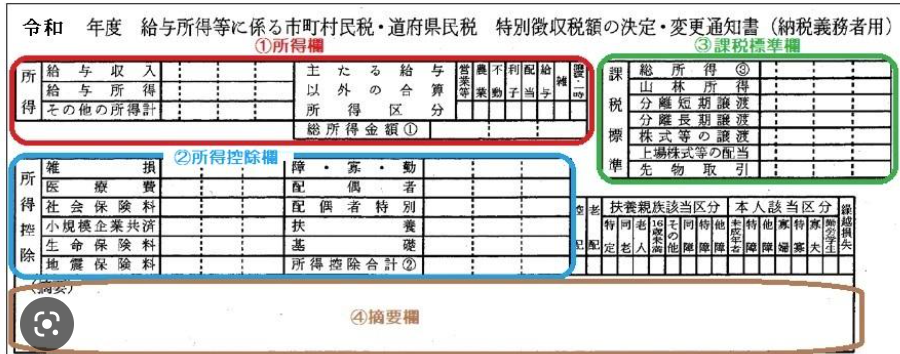

④住民税の決定通知書を確認する

ふるさと納税を行った情報については、東京都の場合、”摘要欄”にふるさと納税をしたことによる寄付金の控除額が記載されます。その寄付金の控除額と確定申告の還付額の合計値が、ふるさと納税の寄付金額-2,000円に近似しているかどうかを確かるようにしましょう。

(下記は参考です)

最後に

上述してきました通り、今では確定申告はスマホで簡単に行うことができますので、ふるさと納税を行っている方は、ワンストップ特例制度ではなく、スマホで確定申告をすることをご検討してみてはどうでしょうか?所得税は早めに還付されますので、キャッシュフローの観点からも良いかもしれませんね✨