A. 基本的にはどちらもない方が良いのですが、どちらかというと”役員借入金”の方が税務上も銀行対策上も良い(マシ)と言えます。

経理体制が整っていないような中小企業(実質的に社長1人でオペレーションをしている)の帳簿上でよく見かけるのものに”役員貸付金”と”役員借入金”があります。そのようなご経験がある会計事務所の職員さんや税理士の方は多いのではと思います。それぞれの発生メカニズムと税務上の留意点について確認しましょう。

目次

役員貸付金の発生メカニズム

社長が経理をしていて、自ら”役員貸付金”として処理するのではなく、どちらかというと会計事務所の職員からの指導により処理しているケースがほとんどではないかと思います。

スタートアップの中小企業の帳簿上でよく見かけるのが、”現金”勘定の残高が膨れ上がっている試算表です。ひどいときは現金残高が2百万円を超えている帳簿を見たことがあります。

ホントにそのレジの中に2百万円を超える大金が入っているのか?答えは明白です。あるはずがありません。なぜそのようなことが起こってしまうのか?答えは簡単で、単純に現金出納帳で管理していないからです。

なぜ社長は現金出納帳で管理しないのか?これも答えは簡単で、単純に忙しいからです。社長の本業はビジネスを拡大することに集中していますので、バックオフィス業務の中でも現金出納帳を管理しようというところまでは気が回らないのだと思います(売上にかかわる請求書発行には一生懸命にはなりますが)。

役員貸付金の一般的な発生メカニズムを仕訳で表すと以下のようになります。

①社長が商品等を購入するために1,000,000円を銀行から引き下ろす

現金 1,000,000円 普通預金 1,000,000円

②社長が事業に必要な商品等を合計800,000円購入するが、レシートの合計金額と一致しない

イ)レシートの合計金額が700,000円の場合(レシートを紛失しているようなケース)

(*)実際に経費処理されるのはレシートの合計金額となり、以下のように処理されます。

商品等 700,000円 現金 700,000円

現金実際残高:200,000円

帳簿上の現金残高:300,000円

帳簿上の現金残高が膨れましたね。この膨れた金額については、現金の実際残高に合わせるために帳簿上は以下の処理が必要となります。

役員貸付金 100,000円 現金 100,000円

ロ)レシートの合計金額が800,000円の場合(社長個人の生活費が含まれているようなケース)

商品等 800,000円 現金 800,000円

現金実際残高:200,000円

帳簿上の現金残高:200,000円

このケースでは、現金の実際残高と帳簿上の残高が一致していますが、会計事務所職員が領収書等を整理したところ社長個人の私的な生活費を発見した場合には、帳簿上は以下のように処理されます。

役員貸付金 100,000円 商品等 100,000円

役員借入金の発生メカニズム

役員借入金の一般的な発生メカニズムは役員借入金の場合と考え方は基本的には同じとなります。

①社長が商品等を購入するために1,000,000円を銀行から引き下ろす

現金 1,000,000円 普通預金 1,000,000円

②社長が事業に必要な商品等を合計1,200,000円購入した(不足分は社長個人のクレジットカード等を利用)

商品等 1,200,000円 現金 1,200,000円

現金実際残高:0円

帳簿上の現金残高:▲200,000円

帳簿上の現金残高がマイナスとなりましたね。このマイナスの金額については、現金の実際残高に合わせるために帳簿上は以下の処理が必要となります。

現金 200,000円 役員借入金 200,000円

役員貸付金と役員借入金の税務上の取扱い

役員貸付金と役員借入金の税務上の取扱いは以下の通りとなります。

(役員貸付金)

●法人税の取扱い

法人は利益を追求するために設立された団体となりますので、特殊な場合を除き、無利息で資金を貸し付けるという発想はありませんので、役員に対して無利息(又は低利)で貸付金を貸しているとされた場合には、利息の認定課税が行われる点に留意が必要です。なお、役員から収受するあるべき利率については、下記の国税庁のホームページで公開されております。令和6年においては、利息は0.9%とされております。

●所得税の取扱い

また、上記の国税庁のホームページにも記載されておりますが、役員側においては、利息相当分の経済的な利益を受けたものとして給与課税される点にも留意が必要です。

●相続税法上の取扱い

役員貸付金は、役員の立場からは債務となりますので、役員がお亡くなりになった際に役員貸付金が残っているような場合には、相続税法上は債務控除の対象となります。

(役員借入金)

●法人税の取扱い

役員借入金については役員貸付金とは違い、役員に対して法人から利息を支払わなくても税務上は特に問題とされることはありません。法人が役員に対して利息を支払わないこと(利息を免除されていること)については、法人税法上は”役務の譲受け”に該当し、益金の額に算入する必要がないことは法人税法22条で明らかとなっております。税務上の仕訳では以下のよう処理されます。支払うべき利息100円が発生しますが、同額が免除されますので、相殺されて課税所得はゼロということになります。

支払利息 100円 未払金 100円

未払金 100円 債務免除益 100円

●所得税の取扱い

役員側においては特段課税は発生しません。

●相続税法上の取扱い

役員借入金は、役員の立場からは債権となりますので、役員がお亡くなりになった際に役員借入金が残っているような場合には、相続税法上は相続財産に該当する点に留意が必要です。

なお、役員借入金が多額にあり、かつ、債務超過の会社をたまに見かけたりしますが、会社を後継者に引き継ぐ予定がない場合には、将来の相続税対策として法人を清算した方が良いかどうかを検討したほうが良いかと思います。債務超過の場合には期限切れ欠損金が多額にあることが考えられますので、役員借入金の債務免除益と期限切れ欠損金をぶつける(相殺)ことを検討したほうが良いかもしれません。

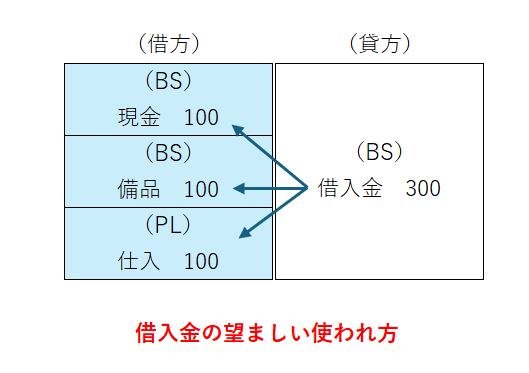

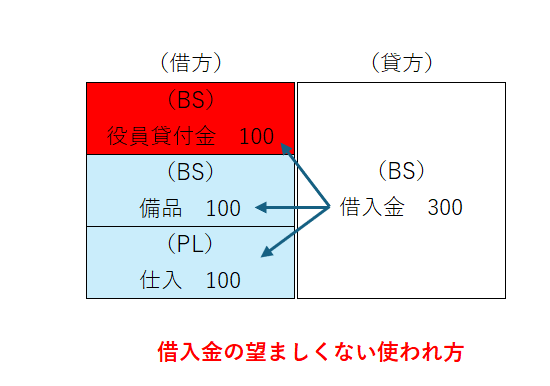

銀行対策上、役員貸付金はよろしくない。

銀行対策上、役員貸付金はよろしくないと言われております。銀行は会社の事業のために資金を貸し付けているわけですから、その貸付金が役員の個人的な経費に使用されることをとても嫌がります。

おわりに

結論となりますが、冒頭に記載したとおり、どちらかというと”役員借入金”の方がまだマシかと思いますが、”役員借入金”も将来の相続税の計算に影響を与える可能性がありますので、”役員借入金”もなるべくない方が良いかと思います。”役員貸付金”や”役員借入金”は過去の帳簿の処理に誤り(不透明)に起因すことが多いような気がしますので、しっかりと帳簿をつける(税理士等にチェックしてもらう)ように心がけた方が良いでしょう。