A. 主張の仕方によっては損金の額に算入することができると考える。役員給与は基本的には「定期同額給与」、「事前確定届出給与」及び「業績連動給与」に該当するものが損金の額として認められることは周知の事実のことかと思います。

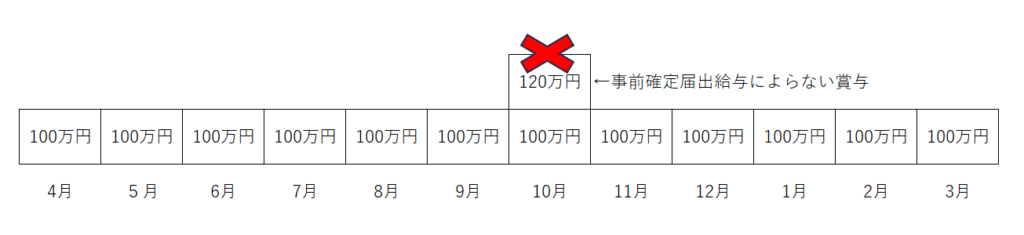

定期同額給与とは、支給時期が1月以下の一定の期間ごとである給与で、かつ、その事業年度内の各支給時期における支給額が同額であるものをいうとされております(法34①一、令69①②、法基通9-2-11)。したがって、事前確定届出給与に該当しない賞与などを事業年度の途中で支給する場合には、当該賞与の額は損金の額に算入することはできないこととなります。下記を例にすると、10月に支給された120万円の賞与については損金の額に算入されないこととなります。

外資系企業でたまにあるのですが、本国から日本の子会社に役員が派遣される場合(出向)、その役員の子供のインターナショナルスクールに係る授業料等を日本子会社が負担するということがあります。

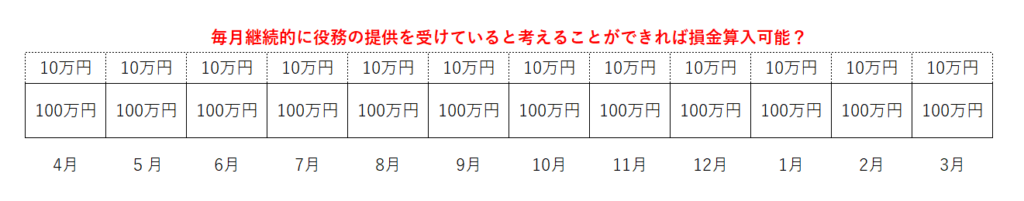

一方で日本の税制に照らし合わせると、日本子会社が負担する子供のインターナショナルスクールに係る授業料等は言うまでもなく役員給与に該当します。インターナショナルスクールの授業料等が毎月同額発生して支払っている場合には、定期同額給与として考えることができますが、通常学校の授業料等は1年分(あるいは半年分)を支払うケースがほとんどのため、日本子法人が一括で授業料を学校に支払った場合に定期同額給与該当性を検討する必要があります。

法令69①二では、「継続的に供与される経済的な利益のうち、その供与される利益の額が毎月おおむね一定であるもの」は定期同額給与とされ、法基通9-2-11でその具体例が例示されております。

今回の事例にあてはめると、役員の子供は毎月学校に通うことになりますので、継続的に教育役務の提供等の対価を受け取っていると考えることもできるかと思います。年間の授業料が120万円とした場合には、毎月10万円の役務の提供を受けていると考えるわけです(一括払いというのはあくまで学校の都合というわけです)。

そもそも、一般的な日本企業の場合には、当該授業料分も含めて通常の給与に含めて均して支給すればよいのではないか?と思われるかもしれません。その指摘はその通りなのですが、外資系企業では日本の定期同額給与のことを全く考えていないケースが多いです(*)。

(*)定期同額給与の取扱いと資本金税制(資本金の額に税率などの課税を区分する)については、日本特有の制度であり、なかなか外国の方は理解に苦しむところがあるように思います。

なお、役員給与の額を損金の額に算入するためには、親会社(本国)と子会社の間に出向契約があり、役員報酬の額(今回の授業料分も含む)を株主総会等で決議をしている必要があることは言うまでもありません。