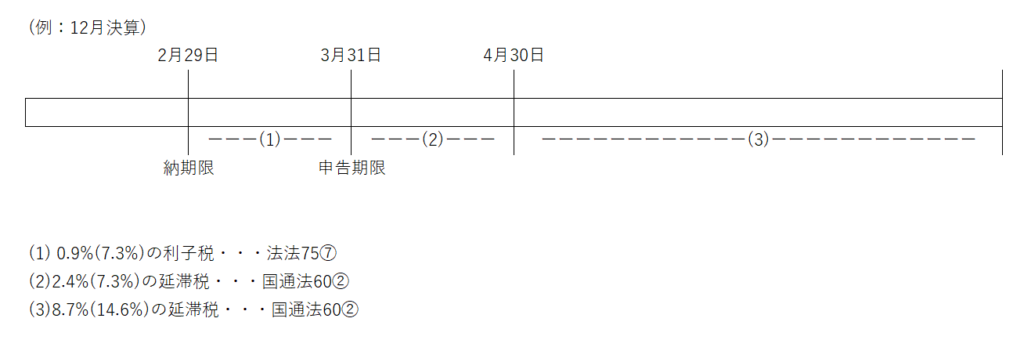

A. 法定納付期限から申告期限までの期間については利子税が課され、それ以降については延滞税が課されます。それぞれの税率について下記の図を見て確認しましょう。下記は12月決算の法人が1か月の申告期限を延長した場合における利子税及び延滞税の計算期間及び税率の割合となります。

まず、国税通則法においては、納期限より遅れて納付した場合において、納期限の翌日から2か月以内の期間の場合には2.4%(7.3%)の延滞税が、それ以降の期間については、8.7%(14.6%)の延滞税が課されるとされております。上記の図で言うと、4/30までが2.4%(7.3%)となり、5/1以降が8.7%(14.6%)となります。

(注)括弧書きの税率は延滞税特例基準割合を適用する前の原則的な税率となります。実際に課税されるのは延滞税特例基準割合が適用される括弧書き以外の税率となります。

なお、法人については申告期限の延長制度が設けられております。12月決算の場合に申告期限を1か月延長した場合の申告期限は3/31となりますが、法定納期限である2/29から申告期限である3/31までの間の期間に係る附帯税については、延滞税ではなく”利子税”というものが課されます。この利子税については0.9%(7.3%)の割合で課されることとなります。なお、利子税については損金の額に算入することができますが、延滞税は損金の額に算入することができない点に留意する必要があります。詳細については、下記国税庁のホームページをご参照ください。

(国税庁:延滞税の割合)

実務的には見込み納付の段階で少し多めに納付を行い(実際の所得より多めに所得があるものとして所得計算を行う)、利子税や延滞税が発生しないように対応する企業が多いかと思います。