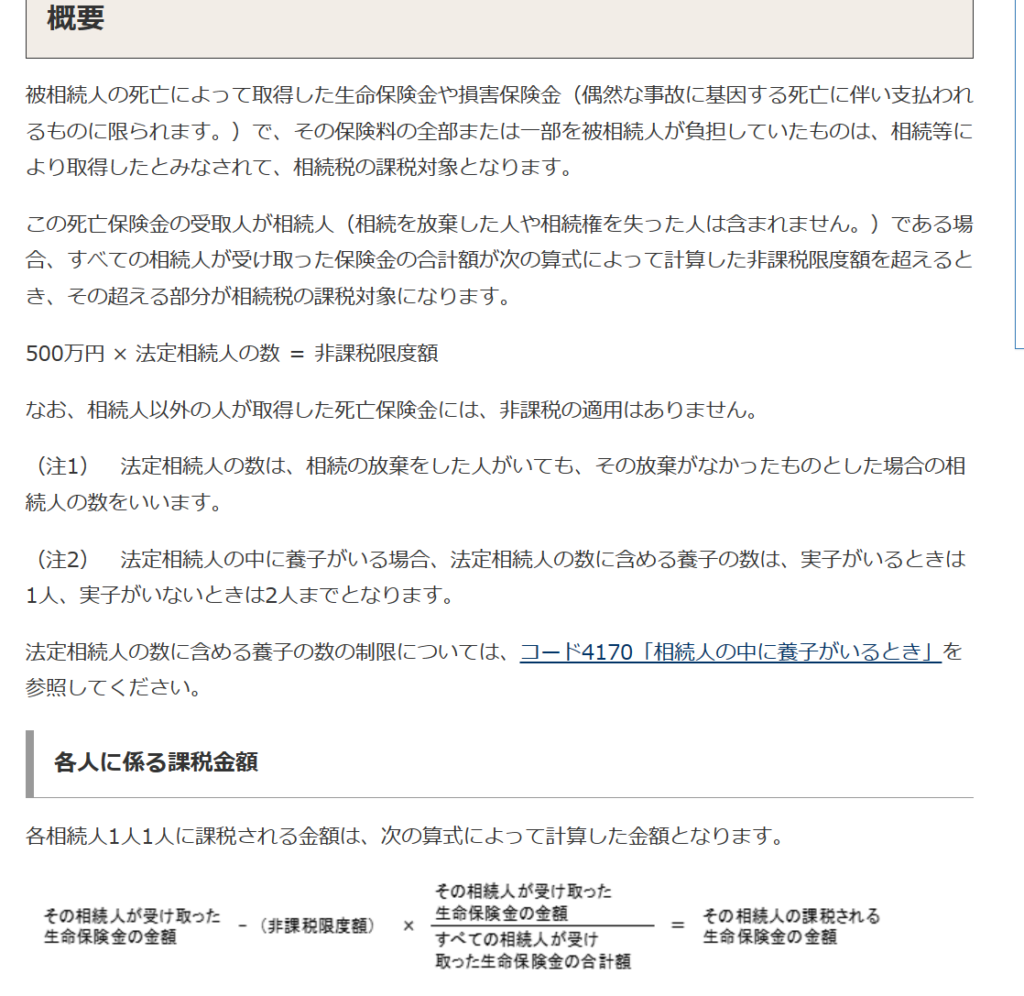

A. 一般的には「子」にすると良いとされております。下記の算式は国税庁のホームページより引用したものとなります。生命保険金については、非課税枠(500万円×法定相続人)が設けられておりますが、下記の算式から言えることは、保険金の受取額に応じて各相続人に配分される「非課税枠」が決まるということです。配偶者に対しては、「配偶者の税額の軽減」制度があり、最低1億6千万円まで非課税とされますので、この「非課税枠」は子供に優先的に配分した方が良いと言えます。

また、孫を受取人に指定している場合において、孫が相続人でない場合には、この「非課税枠」の適用はありません。なお、相続税対策のために孫に対して生前贈与をしている場合にはむしろ不利になることが考えられます。孫に対する生前贈与は、孫が将来の相続人でなければ、相続税申告の際に生前贈与加算で持戻しをする必要はありませんが、孫が生命保険金を取得した場合には、孫も相続人とされますので、節税対策のために贈与していた分を持ち戻す必要が生じることとなるため注意が必要です。

(国税庁ホームページ)

No.4114 相続税の課税対象になる死亡保険金|国税庁 (nta.go.jp)