A. 中小企業者等に該当するかどうかで法人税割の課税標準となる法人税額は異なりますので留意が必要です。申告書ソフトを利用している場合、中小企業者等や中小法人を選択する箇所がありますが、そこを正しく設定していないと間違って税額計算を行ってしまうこととなりますので、ソフト任せにするのではなく、該当法人の正しいステータス(中小企業者等や中小法人に該当するか否か)を常に意識することが必要です。それでは具体的に見てみましょう。

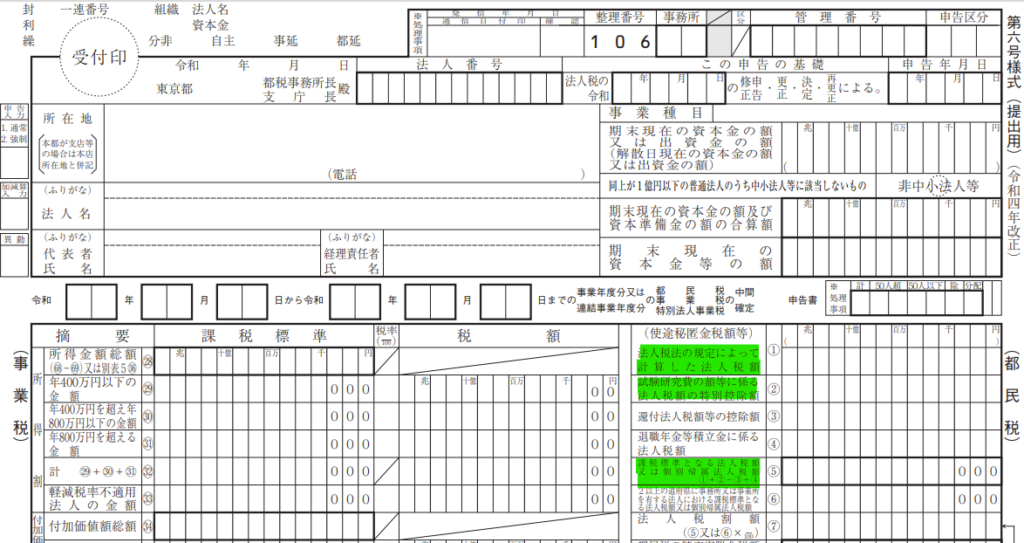

法人住民税の計算については、課税標準の計算については、法人税や事業税と異なり、所得ではなく”法人税額又は個別帰属法人税額”で計算することとされております。下記東京都の申告書をご覧ください。その”課税標準となる法人税額又は個別帰属法人税額(⑤)”の計算は、”法人税法の規定よって計算した法人税額(①)”に”試験研究費の額等に係る法人税額の特別控除額(②)”を加算して計算することとされております。

したがって、仮に法人税額が900円で試験研究費等の額の税額控除が100円の場合には、”課税標準となる法人税額又は個別帰属法人税額”は1,000円となります。

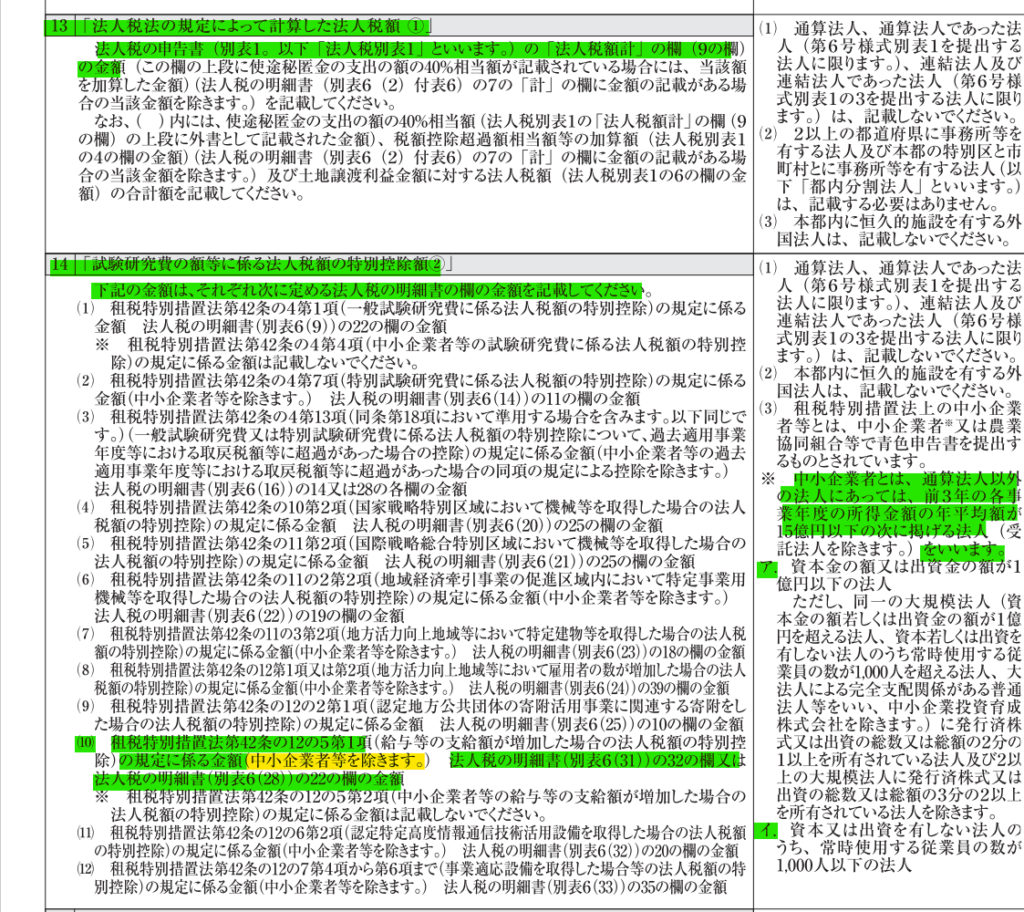

次に下記の東京都の申告書の記載要領を確認しましょう。「試験研究費の額等に係る法人税額の特別控除額」の記載要領をご覧ください。「等」と記載されておりますように、試験研究費の税額控除だけではなく、賃上げ促進税制に係る税額控除の適用がある場合にもこの欄に記載する必要があることがわかります。下記(10)の箇所です。下記の(10)の箇所をさらに注目すると、括弧書きで”中小企業者等を除く”とされております。

つまり、結論は以下のようになります。中小企業者等に該当する場合が結果として法人住民税の計算の基礎となる課税標準額が少なくなります。

●中小企業者等に該当しない場合

・法人税法の規定によって計算した法人税額①:900円

・試験研究費の額等に係る法人税額の特別控除額②:100円

・課税標準となる法人税額又は個別帰属法人税額⑤:1,000円

●中小企業者等に該当する場合

・法人税法の規定によって計算した法人税額①:900円

・試験研究費の額等に係る法人税額の特別控除額②:0円 ←(加算しない:中小企業者等は除かれるため、②欄に記載する必要はないため)

・課税標準となる法人税額又は個別帰属法人税額⑤:900円

いかがでしょうか?申告書ソフト任せとなっていると、正しい税額計算がわからなくなってしまいますよね💦地方税の計算を含めて、どのような計算構造になっているのか、常日頃から意識しておくよう心掛けたいですね。